1.この本をおすすめしたい人

この本をおすすめしたいのは、以下のような方々です。

- 投資をしたことがない人

- 投資初心者

- 投資はしているが上手くいっていないと感じている人

- お金に関する知識に疎い人

- 将来に対して漠然とした不安がある人

この本を読むことで、お金(特に投資の)面で、将来に対する自分の行動指針が明確になります。

すでに家計管理をしっかりしていて、将来に向けた資産作りができている人は新しい発見はないかもしれませんが、お金や投資に関して一歩踏み出したいという人はぜひ一読することをおすすめします。

エッセンスだけ知りたい!という人は、ぜひ続きをご覧いただければと思います。

2.本書の概要

投資に限らず、現在は本やSNSを通じて、数多くの情報が発信されています。

その中でどの情報が正しいかを見極めて、生活や仕事に取り入れていくのは難しいと思います。

その中でも本書は、投資に関して過去何十年にもわたるデータを分析し、それに基づく理論や考え方を21個も紹介しています。

投資者初心者にも分かりやすく、信頼をおける一冊となっています。

投資初心者が疑問を持ちやすい点、例えば「いつ投資を始めるべき?」、「投資ではなく貯金ではダメなの?」といったことに対して、明確に答えてくれています。

今後何年経っても、多くの人にとって、投資やお金と向き合う際の指針になると思います。

3.投資すべき理由

本書では投資すべき理由を3つ紹介しています。貯金だけで良いと考えている人はぜひ参考にしてみてください。

※▲ボタンを押すと、詳しい内容をご覧いただけます。

老後に備える

本書では非常にシンプルに「いつかは働けなくなるか、働きたくない日がくる」としている。

一方で、将来年老いた自分がどうなるのか想像ができないと思う人もいる、という点にも着目されており、ある実験についても説明している。

それは、コンピューターを使って作成した自分自身の「老後の想像写真」を見た人グループが、写真を見ていないグループに比べて、貯蓄率に差があるかどうかを比較した実験です。

結果は想像通りかもしれませんが、「老後の想像写真」を見たグループの方が約2%多く貯蓄にお金を回していたという結果になりました。

そのため本書では、住宅資金のため、子供のため、というよりある意味自分自身のためにお金を貯める方が、より貯蓄への動機につながりやすいとしています。

インフレに備える

一つ目の理由では老後に備えるために投資することを説明しましたが、貯金ではダメなのか?と疑問を持つ人もいると思います。

そこで出てくるのが「インフレ」です。

短期的に見ればインフレで受ける影響は小さいかもしれませんが、長期的にみるとその影響は大きいものになります。本書では「インフレが年率2%の場合は35年でお金の価値が半分」に、「インフレが年率5%の場合は14年でお金の価値が半減する」と紹介しています。

ではこのインフレに対抗するにはどうしたらよいでしょうか?お察しの通り、投資資産を増やすことになります。本書では、以下の例を紹介しており、投資による資産形成の強さを示しています。

1926年に1ドルを長期の米国債に投資した場合、2020年末には200ドルになっている(インフレ率の13倍)。

同じく、1ドルを米国株全体に投資していたら、2020年末にはなんと1万937ドル(インフレ率の729倍)になっている!

これだけ資産を成長させる力がある投資は、労働収入のない退職者にとっては、特に重要と言えます。

人的資本を金融資本に変える

本書では、人的資本を「あなたの技能、知識、時間の価値」と定義しています。

例えば、社会人になって仕事の経験やスキルを身に着けていくことで、自身の価値を高めていくことはできる一方、時間も自分自身の価値に影響する要素の一つなので、時間の経過によって価値が下がることを意味しています。生涯得られる収入で考えると分かりやすいですが、1年後、5年後、10年後と時間が経過するほど、リタイアするまでに得られる収入の総額は減っていきます。

そのため人的資本は減り続けていく資産と言え、いつかリタイアする時が来た時には、収入はゼロになります。

この人的資本を株式などの金融資本に変えていくことで、将来的に働かなくとも株式などの利回りによる収入が得られる状態にすることができます。

お金を稼ぐ力はどんどん衰えていくことを自覚することが、投資をする動機につながることを意味しています。

4.本書の大事なエッセンス 5つ

本書では21もの教えがありますが、その中でも特に参考になると私が感じたものをピックアップし、5つにまとめてご紹介したいと思います。

1.貯金と投資のどちらにパワーかけるべき?

月、年単位で、貯金で得られる額と投資で得られる額を比較し、より多くの資産が築ける方にパワーをかけるべきと本書では述べています。

「パワーをかける」というのは、

「貯金」は投資するためのお金を増やすための努力(節約など)をすること

「投資」は投資資産のポートフォリオ(どの株式・債権をどれくらい持つのか)を考えて調整すること

を指します。

ではどのようなケースで、どちらにパワーをかけるべきかについて、以下の例を参考に紹介します。

①あなたが100万円の株式資産を持っており、月5万円(年60万円)を貯金している場合

1年間の貯金で得られる金額は、記載の通り「60万円」です。

この貯金で得られた60万円を株式に回した場合、株式資産は160万円になります。仮に160万円を年率4%で運用できた場合、得られる金額は「6万4000円(=160万円×4%)」となります。

貯金で得られた額「60万円」 > 株式運用で得られた額「6万4000円」 となるため、この場合は「貯金(=投資するためのお金)」を増やすために、家計を見直したり、節約をするなどの活動をする方にパワーをかけるべきと言えます。

②あなたが2000万円の株式資産を持っており、月5万円(年60万円)を貯金している場合

1年間の貯金で得られる金額は、①と同様に「60万円」です。

この貯金で得られた60万円を株式に回した場合、株式資産は2060万円になります。仮に2060万円を年率4%で運用できた場合、得られる金額は「82万4000円(=2060万円×4%)」となります。

貯金で得られた額「60万円」 < 株式運用で得られた額「82万4000円」 となるため、この場合は「投資」で得られる金額を最大限高める、もしくは暴落のリスクを減らすために、投資のポートフォリオを見直したり、リスク分散をするために債権や他の資産への投資を検討することにパワーをかけるべきと言えます。

2.罪悪感なくお金を使うにはどうしたらよいか

投資を始めるためには、貯金からスタートする必要があります。

貯金を始めるにあたっては、家計や支出の見直しをして、普段使っているお金を減らすことになります。

そうなると、これまで買えていたものを我慢しなければならなるなどストレスが溜まる一方です。

そこで本書では、罪悪感を感じずにお金を使う方法を2つ紹介しています。

「2倍ルール」と「充実感を第一に考える」というものです。

①2倍ルール

これは使った額と同じ額を貯金・募金するというルールです。

お金を使ったとしても、同じ額の貯金ができる、もしくは社会貢献することができるので、「お金を使ってしまった…」という罪悪感から解放されます。

②充実感を第一に考える

これは、自分のための時間や経験、または誰かのためにお金を使うことを指します。

私の場合は、カレーやコーヒーが好きなので、お店にカレーを食べに行ったり、カフェに行ってのんびりする、というのが私の充実感を充たすお金の使い方になります。

ただ、この充実感というのは人によって個人差があり、自分にとって何が大事なことかを見極めるのは難しい場合もあります。

自分にとって何が大切なのかを知ることが、より良いお金の使い方に繋がるので、自分の価値観を明確にしてみてください。

3.収入が増えても使うお金を増やしてはいけないのか?

収入がアップしたら、それの分生活の質を上げていきたいと思うのが人間の性だと思います。

実際、私もそうしたいと思っています…笑

単純に資産を増やしていくことを目的とすれば、アップした収入分は全額貯金・投資に回すのが一番ではありますが、それでは何のために働いているのか?と思います。

では収入がアップしたらどれだけお金を使ってもよいのか?

本書ではシンプルに、昇給分の50%(以上)を貯金・投資に回し、残りの半分(以下)は使っても問題ない、としています。

このルールでは、貯金・投資に回す金額を確実に増やすことが出来るので、リタイアに向けた資産形成をさらに一歩進めることができます。

4.投資はいつから始めるべきか?

単刀直入に言うと、「できるだけ早く買い、ゆっくりと売る」。

そして投資するのに良いタイミングを待つのではなく、頻繁に(=継続的に)買うこと。

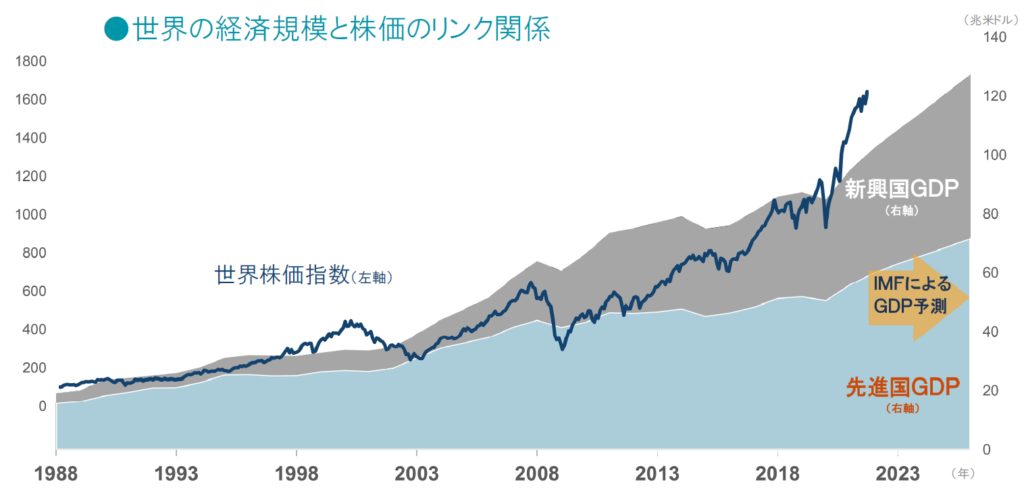

下記の図はイメージしやすいように別のサイトから引用させていただきましたが、本書では世界経済は上がり下がりがあるものの右肩上がりで成長し続けていることを強調しています。

そのため短期期間で見れば、株価の上下はあるものの、長期で見ると成長し続けているため、迷う暇があるならば、今すぐに始めるのが良いとしています。

※投資商品を購入する前に、入念にリサーチすることが必要です。すべての投資商品が成長し続けるわけではありません。

また株価の上下は投資銀行のプロ、ましてや神ですらも読めないといわれています。いつが買い時かを判断することはそれだけ難しいのです。

※上記図は「nikko am」のページから引用

5.何のために投資するのか?

ここまで投資をすべき理由や、具体的なポイントについて述べてきたが、最後に「投資を何のために行うのか」を強調したいと思います。

本書では、ただ資産を増やすことが目的になってしまうと、本来自分にとってそこまで必要のない大きさの資産を築くために大きな投資リスクを背負うことになりかねない、としています。

投資とは自分が生きたい人生を送るためにする行為であり、そのために必要な資産がどれくらいかを把握しておくことが重要です。

また、築いた資産が大きくなるにつれて、比較する対象(他者)も変わっていくことがあります。

上を見上げれば、自分よりも大きな資産を築いている人が目に入ることは往々にしてあります。

そのため、どれだけ資産を築いたとしてもお金持ちと感じることはないかもしれませんが、自分を見失わないように、何のために投資をしているのか(=自分が生きたい人生に必要な資産がどれくらいか)を忘れないことが大切です。

5.まとめ

本書は投資にまつわる知識やアドバイスをデータを活用しながら紹介しており、今後の資産形成のための大きな指針となる一冊です。

私自身も投資・資産形成の経験はまだまだ長くはありませんが、本書を通じてお金との向き合い方や、将来に向けて具体的に何をすべきか(もしくはしないべきか)が明確になりました。

私たちの生活には、お金は切っても切れないほど密接にかかわっており、お金の有無が生活の豊かさに直結します。

どれだけの資産があれば豊かと感じるかは、人それぞれではありますが、それを考えるきっかけにもなりました。

より詳しく本書の内容を知りたいと思った方は、ぜひ本書を手に取って読むことをおすすめします!

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/4643a996.14f56122.4643a998.6a48a50f/?me_id=1278256&item_id=22453382&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Frakutenkobo-ebooks%2Fcabinet%2F9269%2F2000013199269.jpg%3F_ex%3D240x240&s=240x240&t=picttext)